最近、人間ドックに行きました。一年前に比べて中性脂肪の値は正常になったんですが、血糖値が高く、肝機能が弱まってました。あまりお酒は飲んでいないはずなんですが…。運動と規則正しい生活が重要ですね汗。

人間ドックと同じように会社の経営状態にも健康度合いを測るバロメーターがあります。今回は、決算書からわかる5つのバロメーターをご紹介します。

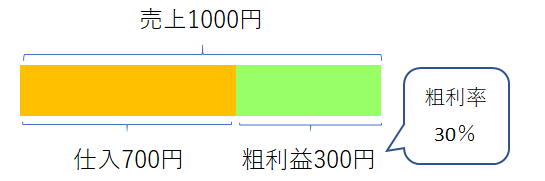

「会社がどれくらい儲けているか」を知るための最も分かりやすい指標です。「売上」から「仕入」を引いて残った「粗利益」が「売上」に占める割合(%)を表しています。業種によってこの割合は大きく異なります。一般的にサービス業など付加価値の高い業種ほど、この割合は高くなり、反対に大量な取引が可能な業種ほど粗利率は低くなる傾向にあります。

この指標を経営の参考にする際は「同業他社に比べて自社の粗利率がどのくらいか」「前年または前々年の自社の粗利率に比べて今年は良くなったか」など、同業他社や自社の過去の実績を比較の対象とするとよいと思われます。

また、粗利率を良くするために「売上の単価を上げる」や「仕入の単価を下げる」といったポイントから取り組めることがないか、検討するのがよいでしょう。

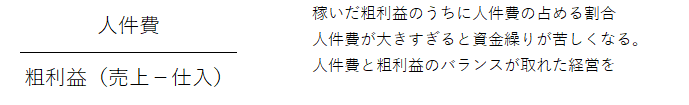

「稼いだ粗利益から社員にどのくらい還元しているか」を表した指標を「労働分配率」といいます。粗利益に占める人件費の割合なので、社長にとっては「高いほど人件費が経営をひっ迫する状態にある」と言えます。業種にもよりますが、中小企業の目安は60~70%です。算式で見ると図のようになります。

労働分配率を良い状態にしたい場合、単純に分子の人件費を下げればよいという話しではないのはお分かりいただけると思います。社員の働く意欲を下げないよう、社員の取り分をできるだけ大きくしながら、それ以上に分母の粗利益をいかに大きくするかが社長の永遠の課題といえます。

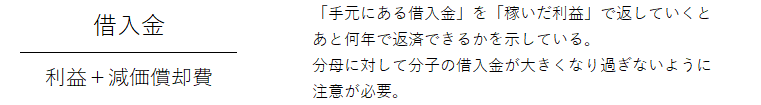

「あとどれくらい借入れをすることができるか」の指標が「借入返済可能年数」です。いまある借入金金額を利益+減価償却費で割ることで「あと何年で返済可能か」の目安を計算します。会社の状況にもよりますが、一般的には10年程度までが適正範囲です。

とくにこの年数が長く「年間の返済金額」が「利益の金額」を大きく上回っている場合には、返済金額の変更など、返済計画の見直したほうがよいケースもあります。

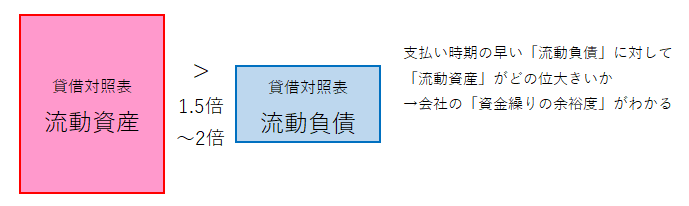

「流動比率」は、「資金繰りの余裕度」を表す指標です。貸借対照表のうち、現金、売掛金、商品などの早くお金になる資産=「流動資産」が買掛金、未払金などのすぐに払わなければならない借金=「流動負債」に比べて、どれくらい上回っているかで計算します。高いほど借金に比べて、資産のほうが大きく、短期的な会社の資金繰りが「健全な状態」と考えられます。目安は150~200%です。

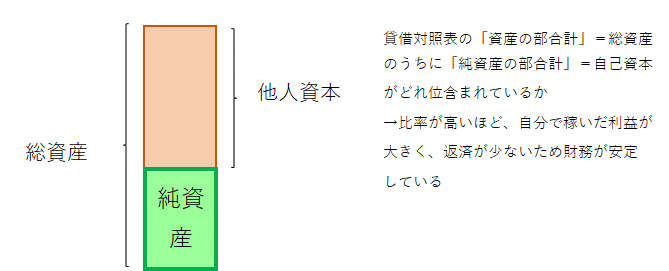

貸借対照表の「総資産」のうちに「純資産」の金額が占めている金額の割合のことを「自己資本比率」といいます。自己資本に対して他人資本といいますが、この割合が高いほど「他人からの借金が少なく、自社で稼いだお金が多い」状態を表します。目指したい目標は30%以上です。

決算書は、それだけだと数字が並んでいる表ですが、今回ご紹介したように、指標に沿って見ていくことで、会社の経営状態を把握するための判断資料になります。ご自身の会社、事業にあてはめて計算し、参考にしてみてください。

松橋丈雄(税理士・長野市)

受付/平日9:00~18:00

(土日祝除く)