今年も年末調整の時期が近づいてきました。年末調整では「扶養控除等(異動)申告書」「保険料控除申告書」「配偶者控除申告書」の三種類の申告書を作成します。

今回は、各申告書を記入する際のポイントについてまとめました。

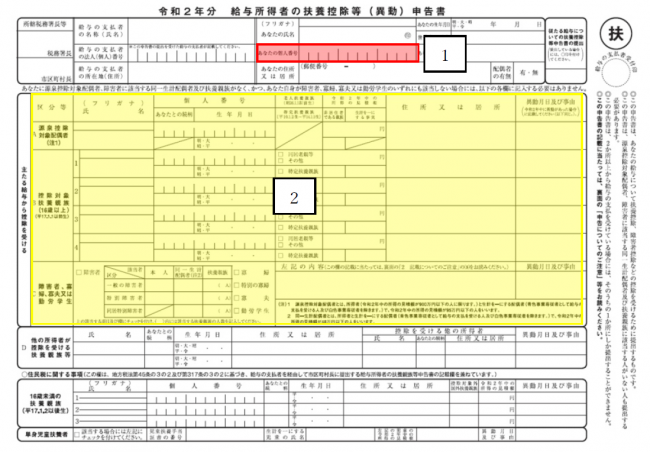

平成28年1月以降に提出する「扶養控除等申告書」からマイナンバーの記入欄が設けられました。忘れずに記入しましょう。

年末調整で「扶養控除」の対象となる親族を「控除対象扶養親族」といいます。この「控除対象扶養親族」を判定するうえで注意する点はつぎのとおりです。

①16歳以上の家族が対象とされます。(16歳未満の家族は児童手当の支給があるため、対象とはなりません)

②家族の所得金額の要件があります。(給与収入は年間103万円以下、年金収入は年間158万円(65歳未満は108万円)以下が対象です)

③家族であっても、個人事業を行っている方の「青色事業専従者」または「(白色)事業専従者」になっている方は対象となりません。

転職をされた場合には、12月時点で働いている会社が、前職分の給与もまとめて1年分の給与所得を計算し、年末調整を行うことになります。毎年、転職をされた方の年末調整で比較的多いのが、前職分の源泉徴収票をもらい忘れたり、紛失してしまっていたり、というケースです。二度手間を防ぐためにもあらかじめ準備できるようにしましょう。

70歳以上のご家族は「老人扶養親族」に該当します。老人扶養親族の場合は、同居かそうでないかで控除額が異なります。同居の場合は「同居老親」で1人につき58万円、そうでない場合には「老人扶養親族」として1人につき48万円の控除額となります。とくに同居老親に該当する場合には、記入モレがないようご注意ください。

また、扶養親族で障害をお持ちの方については、障害の等級で控除額が変わってきます。障害の程度が1級または2級の方は「特別障害者」で1人につき40万円の控除となります。また「同居」している「特別障害者」は1人につき75万円、障害等級が1級または2級以外の障害者の方は1人につき27万円の控除額となります。

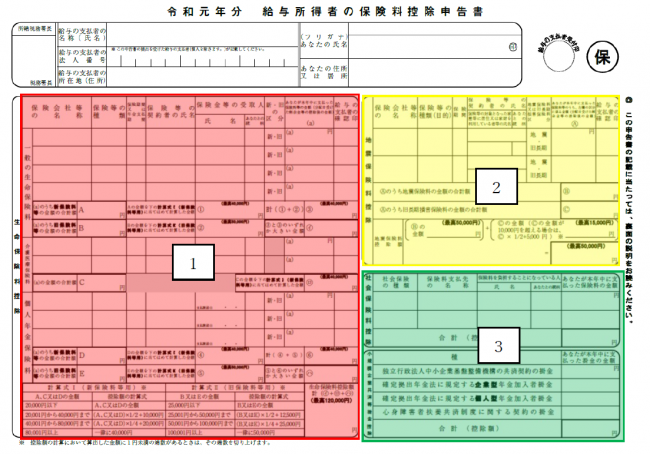

生命保険料は、契約内容に応じて「一般」「介護」「個人年金」のいずれかに該当します。年末調整の控除では、それぞれに限度額があり、平成24年以降に契約した「新保険料」は各40,000円、平成23年までに契約した「旧保険料」に該当する「一般」「個人年金」は各50,000円が限度額とされています。3つの区分のうち、どれに該当するかは、保険会社から発行される「控除証明書(ハガキ)」に記載されていますので、確認のうえ申告書にご記入ください。また、控除証明書は原本を申告書に添付する必要があります。

年末調整で控除の対象となる「地震保険」は、ご本人または家族が所有し、住んでいる家屋や家財を保険の目的としている契約になります。地震保険料控除は限度額50,000円の控除の適用を受けることが可能です。この控除も「控除証明書(ハガキ)」の原本を提出する必要があるため、忘れずに提出しましょう。

保険料控除申告で忘れやすい項目が「社会保険料」です。年末調整で控除を受けることができる「社会保険料控除」や「小規模企業共済等掛金控除」の対象は、ご本人が支払った

①国民健康保険料

②国民年金

③国民年金基金

④小規模企業共済

となっています。

このうち①は証明書を必要としませんが、②から④は支払いの証明書の添付または提示が必要となります。(1)生命保険料控除や(2)地震保険料控除のように限度額がなく、支払い金額をそのまま控除することができるため、該当するものがないか、ご確認ください。

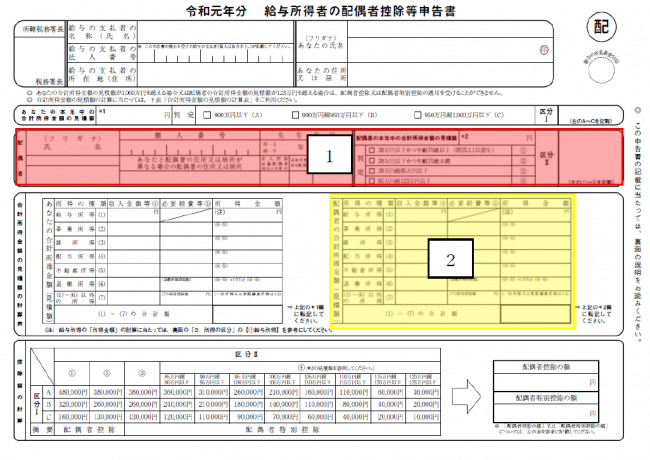

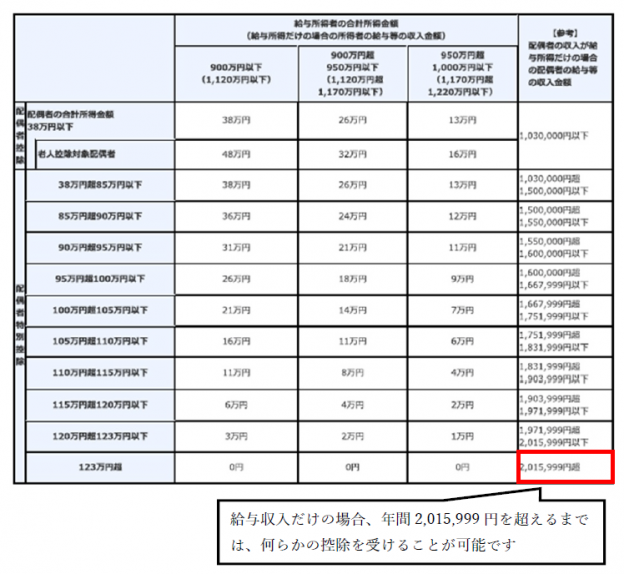

配偶者控除申告書は「配偶者控除」または「配偶者特別控除」の適用を受けるために必要な申告書です。ご主人または奥様が給与所得のみの場合で年間収入が2,015,999円以下の方は、配偶者控除または配偶者特別控除のいずれかの適用を受けることができるため、この申告書を記入、提出するようにしてください。

年末調整に係る申告書を記入、提出する時期は、例年11月中旬から12月上旬ころかと思われます。たとえば会社にお勤めで給与収入がある方の場合、この時期には、まだ12月分の給料日が来ていないため、年間の収入が確定していない方が多いと思われます。

そのような場合でも申告書の記入ができるよう、ご主人または奥様の所得金額は「見積もり」で計算することとなっています。具体的には、給与明細等に基づいて1月から11月までの「11か月分給与の合計額」を計算し、そこに12月給与の見込み額を加えることで「年間給与収入の見積額」を計算することが可能です。

松橋丈雄(税理士・長野市)

受付/平日9:00~18:00

(土日祝除く)