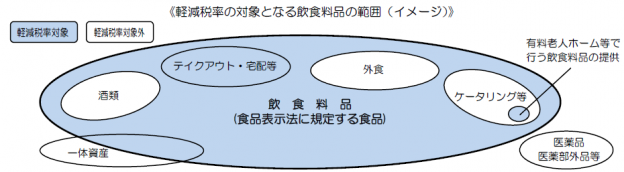

今回の消費増税では、増税による負担感を軽減するために、増税後10%の消費税率を8%とする軽減税率制度が設けられました。この制度の対象となる取引は「飲食料品の譲渡」と「(週2回以上発行される)新聞の定期購読です。

飲食料品とは、文字通り人の飲用や食用に供されるものをいいますが、軽減税率が適用されるかどうかは、売り手が販売の時点で判定することとされています。

たとえば「氷」などは、「飲食料品」として販売されているものあれば「保冷用」として販売されているものもあります。「飲食料品」であれば8%(軽減税率)、「保冷用」であれば10%(標準税率)が適用されることとなります。

また、飲食料品であっても「店内飲食」と「持ち帰り」で適用される税率が異なることとなっています。「持ち帰り」は「飲食料品の販売」として軽減税率(8%)の対象となりますが、「店内飲食」の場合には「食事の提供」というサービスの販売、とされるため標準税率(10%)が適用されることとなっています。

主に日刊新聞などを定期購読する場合の取引も軽減税率の対象とされています。この場合のポイントは「定期購読」であり、たとえばコンビニなどの小売店で新聞を購入して読むことは「定期的に」購読していることにあたらないため、軽減税率の対象とはなりません。

同様に、新聞の小売店など新聞を再販売する者に対する新聞の販売は「購読しようとする者」に対する販売ではないため「定期購読」の範囲から外れ、軽減税率の対象とはなりません。

また「購読の範囲」については、購入した者が「自らの事業に使用すること」も含まれます。そのため、たとえばホテルなどが宿泊客の閲覧用にロビーに設置するために購入している新聞も軽減税率の対象に含まれます。

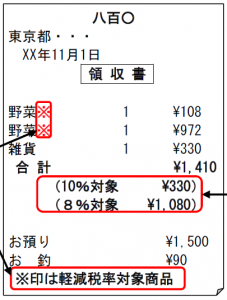

軽減税率の適用により、請求書や領収証などに表示される消費税率も従来までの表示方法と異なっています。コンビニやスーパーなどで買い物をした際に受け取るレシートなどもよくよく見ると「10%の取引」と「8%の取引」が分けて表示されています。これは「区分記載請求書等保存方式」という新たな方式に対応した形式になっているためです。

改正後の消費税では「帳簿」と「請求書等」の両方に「軽減税率の対象品目である旨」を記録することが求められるようになりました。「請求書等」は、先程のスーパーやコンビニのレシートの例がこれに当たります。

また、同様の内容を会計データでも記録する必要があります。なぜなら消費税の税額計算の際に、10%の税率が適用される取引と8%の税率が適用される取引をそれぞれ分けて集計する必要があるためです。軽減税率制度が始まったことにより、私たちの事務所でも「レシートや領収証、請求書等を1枚1枚確認する」という煩雑な業務を行いながら、適用される税率を判断、記帳しています。

「売り手」側の事業者が、適用する税率を間違えて販売してしまった場合は、経理上どのように処理すればよいでしょうか?

その場合には「本来、その取引に適用される正しい税率で申告する」こととなります。

たとえば、軽減税率(8%)が適用される商品(税抜き価格100円)に、誤って標準税率(10%)を適用し「税込み110円」で販売してしまった場合には、取引を記録するうえでは「8%の税率の商品を税込み110円で販売した」として処理することになります。つまり、お客さんには標準税率10%が適用される税込み価格で販売したとしても、申告に当たっては、あくまでも軽減税率8%の売上と考えて処理することが必要です。

先述のように、軽減税率の導入後は10%と8%を取引別に区分した請求書や領収証を発行することが求められれています。実際の取引では、制度開始後も手書きの請求書などのように、税率が区分されていない請求書等を受け取る場合もあるようです。

このような場合、対応方法として主に二つの方法が考えられます。

①改めて10%と8%が区分記載されている請求書の再発行を求める方法

②請求書等を受け取った側で税率等を「追記」する方法

①の対応が理想的ですが「請求書の再発行を依頼しづらい」ことから、②のように「軽減税率の対象品目であること」や「税率ごとに合計した税込金額」を「追記」して、経理を行うことも認められています。

松橋丈雄(税理士・長野市)

受付/平日9:00~18:00

(土日祝除く)